年初から急速に円高が進み、株価も急落しました。また安倍総理は、施政方針演説で「同一労働同一賃金」の法制化を目指すと宣言しています。こうした社会・経済の流れは、昨年末に『週刊文春』(2015年12月24日発売号)に寄稿した「アベノミクスがコケても大丈夫! 臆病者のための「資産防衛術」2016」に書いたので、『週刊文春』編集部の許可を得て全文を掲載します(見出しは適宜つけました。図表は入稿時に参考として添付したものです)。

***********************************************************************

私の手元に「日本の再生に向けた検討課題について」と題された資料がある。民主党時代の平成24(2012)年1月、経済産業省が省内の勉強会として日本経済の将来を予測したものだ。

2008年からの3年間で名目GDPが40兆円強も減少し、日本経済は負のスパイラルにはまり込んでいた。このまま円高がつづけば製造業は根こそぎ空洞化し、貿易収支ばかりか経常収支も赤字に転落、日本国債の国内消化が限界に達して、2010年代後半には財政危機が避けられない――。こうしたシミュレーションは珍しいものではないが、主要経済官庁のなかで「国家破産後の再生」が大真面目に議論されていたというのはやはり衝撃的だ。

菅直人総理は2010年6月、「財政再建に取り組まないと、国際通貨基金(IMF)のような機関に箸の上げ下げまでコントロールされる」として、マニュフェストを撤回して消費税引き上げに転じた。2011年9月に発足した野田内閣は、東日本大震災後の混乱のなかで「公約違反」の増税に突き進み、支持率を大きく落とした。経産省の内部資料には、「このままでは日本はもうダメだ」という当時の悲観的な気分がよく表われている。

その1年後、衆院選の大勝により安倍自民党内閣がスタートした。新政権に期待されたのは、日本を覆う重い閉塞感を一掃することだった。

アベノミクスとは何だったのか?

「アベノミクスとは何か?」は、安倍首相自身の言葉で説明してもらうのがいちばんだろう。

政権奪還直後の月刊『文藝春秋』(2013年1月号)に掲載された「新しい国へ 戦後の歴史から日本という国を取り戻したい」では、「日本経済は低迷を続け、その足元を見るかのように、近隣諸国は、わが国の領土をめぐり圧力をかけてきています」と現状を嘆き、「現下の経済状況における最大の問題は、一九九七年以来の長引くデフレに他なりません」として「デフレ退治と日銀改革」を約束した。その方法は、「政府と日本銀行が政策協定を結び、明確なインフレターゲットを設定」し、「物価目標『二%』」を「目処」ではなく「目標」として日銀に実現を義務づける、いわゆるリフレ政策だ。

アベノミクスの「三本の矢」には、金融政策以外に財政政策と成長戦略があるが、TPP(環太平洋パートナーシップ)への参加を表明したのは民主党の菅内閣だし、原発再稼働とマイナンバー導入は野田内閣の政策で、安倍政権はそれを引き継いだだけだ。そう考えれば、アベノミクスの核心が金融緩和によるリフレ政策であることは明らかだろう。

衆院選前の2012年11月、安倍自民党総裁が「2~3%のインフレ目標を設定し、それに向かって無制限緩和していく」と講演しただけで、その翌日には8000円台だった日経平均株価が9000円台に急騰した。13年4月、黒田東彦日銀新総裁ははじめての金融政策決定会合のあとの記者会見で、「2%」「2年」「2倍」のボードを手に、大規模な金融緩和の実施、いわゆる「黒田バズーカ」を発表し、これを受けて株価は高騰し為替市場では大きく円安が進んだ。

こうした金融政策は、マクロ経済学で「合理的期待形成」という。「ひとは事実と経験から合理的な予想をする」という話で、なにも難しい理屈ではない。

広島カープのファンは、エース前田健太の大リーグ挑戦が決まり、来シーズンの先発ローテーションは大丈夫なのか「合理的不安」を抱くだろう。その一方で、6年連続二桁勝利の日本のエースを迎え入れる大リーグ球団は「合理的期待」で歓迎するにちがいない。

ただし経済にはプロ野球とは大きく異なることがある。予想をする国民一人ひとりが、自営業者や企業経営者として、あるいは消費者として、市場ゲームのプレイヤーでもあることだ。

予想をする者とゲームのプレイヤーが同じだと、「予想の自己実現」が起きる。わかりやすいのは銀行の取りつけ騒ぎで、「あの銀行はあぶない」という噂を信じた(ということは、経営悪化の事実が広く知られていたのだ)顧客が預金を引き出そうと窓口に殺到すると、その「合理的」な行動によって銀行はほんとうに破綻してしまう。

これとは逆に、市場参加者が「景気はよくなる」というポジティブな期待を持てば、予想の自己実現によって景気は回復するはずだ。毎年2%ずつ物価が上がるとわかっているなら、マイホームやマイカーを値上がり前に買っておこうと思うだろうし、経営者は設備投資を前倒しするだろう。みんなが争ってお金を使うと市場のマネーが回りだし、企業の利益が増えて株価が上がり賃金も上昇する。懐があたたかくなれば財布のヒモはさらにゆるむから、景気はますますよくなるだろう。――バカバカしいと思うかもしれないが、リフレ政策の論理は要するにこういうことだ。

それではどうやって合理的期待を形成するのか。ここで登場するのが、ミクロ経済学のゲーム理論で使われるコミットメントだ。これは「誓約」などと訳されるが、わかりやすいのは「背水の陣」の故事だ。

川を背にして布陣するのは、自ら退路を断ち、敵に対して「最後の一兵まで戦いつづける」とコミットメントする戦略だ。溺れ死ぬより戦ったほうが生き残る可能性が高ければ、どれほど劣勢になっても撤退しないから、たとえ勝ったとしても犠牲は膨らむ。こうして味方の士気を高め、敵の戦意を喪失させて心理的優位に立つのだ。

民主党政権下の日銀(白川方明総裁)は2%を「目処」として物価を誘導しようとしていたが、リフレ派は「これはコミットメントではない」とはげしく批判した。いつでも退却できるようにしておいて、「死ぬまでたたかう」と口先でいっても鼻で笑われるのが関の山だ。市場に合理的期待を形成するには明確なコミットメント=背水の陣が不可欠なのだ。――これが、黒田総裁の「2%」「2年」「2倍」のパフォーマンスだ。

それではアベノミクスから3年経って、その結果はどうだったのだろう。

アベノミクスの通信簿

安倍政権発足時の2012年12月と現在を比べて、明らかな変化は株価が大きく上昇したことだ。日経平均株価は1万円台から1万9000円前後へと約2倍、年率で20%も上昇した。これは素晴らしい効果だが、その間、ドル円相場が1ドル=86円から120円へと下落したことを割り引かなければならない。ドル換算では、日本株は3年間で120ドルから155ドルに1.3倍(年率9%)上昇している。もちろんこれでもぜんぜん悪くはないが、円建ての年率20%と比べると見劣りするのは否めない。

どちらの指標を使うべきだろうか。

これはもちろん、基軸通貨であるドルで日本株を評価するのが正しい。株価が5倍に上がっても、円の価値が10分の1になったなら、外国人投資家は半値で日本株を買い叩ける。この状態を「株価上昇」とは誰もいわないだろう。現在の為替相場を基準にすれば、株価1万4500円(=120ドル)がアベノミクスのドル建ての損益分岐点だ(註)。

※2月12日時点の株価1万4952円、ドル/円112円50銭でドル換算すると日経平均株価は133ドルで運用利回りは年率4%。円/ドル110円なら株価1万3000円で利益は消失する。

だがより大きな問題は、鳴り物入りで(バズーカまで撃って)コミットメントしたにもかかわらず、肝心の物価がぜんぜん上がらないことだ。2013年の消費者物価指数(総合)上昇率は0.4%で「目処」と「目標」のちがいはほとんどなく、14年は消費税増税の影響で上昇したものの、15年に入ってからはずっとゼロ近辺をうろうろしていた。

説明に窮した黒田日銀総裁は15年4月に「2年というのは15年度を中心とする期間」と先延ばしし、10月には「2016年後半頃」とさらに延期した。当初の「2年」の約束は実質4年になってしまったのだ。本来なら川で溺れていなければならないはずなのに、言い訳ばかりでは誰も信用しなくなるのは当然だ。

物価が上がらないのだから、「風が吹けば桶屋が儲かる」式のアベノミクスも起動せず、実質GDPは2012年の520兆円から15年の530兆円へと10兆円増えただけで(年率0.6%)、政府が目指す実質経済成長率2.1%には遠く及ばない。

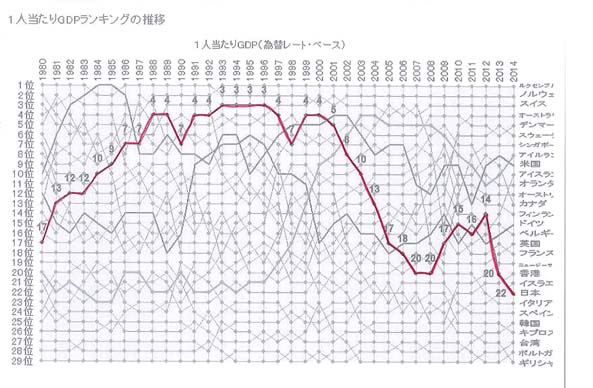

アベノミクスの3年間の「成果」がもっともよく表われているのは、1人当たりGDP(国民のゆたかさの指標)の推移だ。2012年には世界14位(4万6192ドル)だったのが、15年には22位(3万6222ドル)まで下がり、アジアでもシンガポール、香港に次ぐ3位になってしまった。これはもちろん円安の影響が大きいが、現在と同じ1ドル=120円台だった2007年でも20位で、現在の22位は1980年(17位)以降でもっとも低い。

図(1)を見ればわかるように、日本は1980年代後半以降10年以上にわたって「世界でもっともゆたかな国」の常連だった。そこからつるべ落としのような凋落が始まり、いまや1人あたりGDPでは「欧州の病人」と揶揄されるイタリアやスペインと変わらず、2020年には韓国に追い抜かれるとの推計もある。

アベノミクスの3年間でも日本はゆたかさを失いつづけている。訪日外国人旅行者が年間800万人から2000万人に増えたのは「おもてなし」の魅力ではなく、安く旅行できる手頃な国になったからだ。

日本経済はどうなるのか?

アベノミクスは金融市場の「期待」を変えて株価と為替を動かすことには成功したものの、実態経済の「期待」はほとんど動かせなかった。なぜうまくいかなかったのかは、次の2枚のグラフで説明できる。

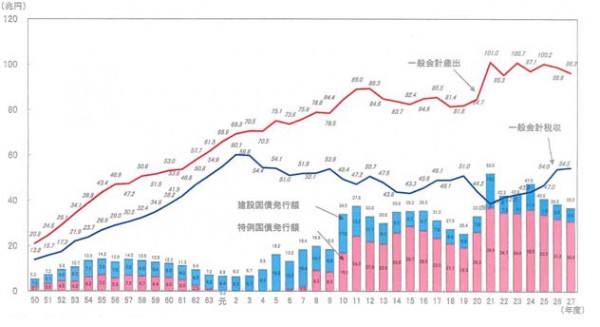

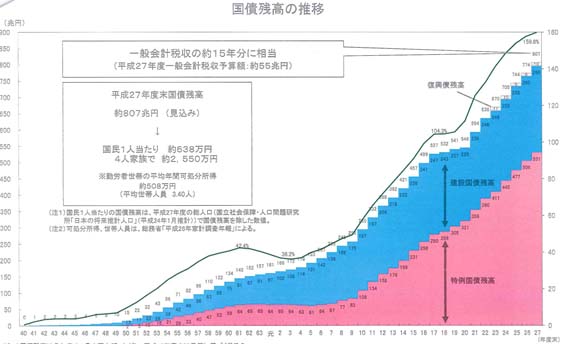

図(2)は1975年から2015年までの一般会計の税収と歳出で、1990年までは歳出に合わせて税収も増えていたものの、バブル崩壊で歳入が大きく落ち込み、それにもかかわらず歳出を抑えられずにその差がどんどん広がっていった様子がわかる。その結果が図(3)で、足りない歳入を国債の発行で補ったために、GDPの2倍に達する1000兆円もの借金を抱えることになった。どちらも有名なグラフなのでどこかで見たことがあると思うが、この「事実」を前にして、常識のあるひとなら「合理的不安」を抱くのは当然だ。

実際、安倍政権の3年間で国債発行残高は705兆円から807兆円へと100兆円も増えている。2015年度の一般会計歳出(96.3兆円)の内訳を見ると、伸び率が大きいのは国債費(7.3%)と社会保障関係費(19.32%)で、意外なことに公共事業関係費は民主党時代とほぼ変わらない。

国債費は公債や借入金の償還・利払いに必要な費用で、当然のことながら国債の発行残高が大きくなるにつれて増えていく(金利が上がれば利払い負担も大きくなる)。社会保障関係費は年金や医療・介護に投入する経費で、高齢化によって膨らんでいく。どちらも大半は自然増だから、好き勝手に削るわけにはいかない。

その結果2015年度は、税収が12年の42.3兆円から54.5兆円へと10兆円以上増えたにもかかわらず、36.9兆円の新規国債を発行しないと予算が成り立たなかった。アベノミクスで景気が回復したといっても、その間にも日本国の借金は確実に増えつづけているのだ。

借金が雪だるま式に膨らまないよう財政収支を均衡させる水準がプライマリーバランス(基礎的財政収支)で、小泉政権下の「骨太の方針」で2011年度の黒字化が閣議決定された。だが実際には15年度でも13.4兆円の赤字で、今後も国債費と社会保障関係費は増えていくのだから、財政健全化の目標は逃げ水のように遠ざかってしまう。

人口推計によれば、2035年には65歳以上の人口が国民の3人に1人(33.4%)、75歳以上が5人の1人(20.0%)になる。このときまで現在の社会保障制度を維持しようとすると、必要な消費税率は30~40%になる。こんなことはもちろん不可能だから、どこかでなんとかしなければならない。

財政収支を改善できなかったらどうなるのか。じつはこれもわかっていて、2020年以降に国家財政は破綻する。これはたんなる推測ではなく、財務大臣の諮問機関である財政制度等審議会(財政制度分科会)が2015年10月9日に公表した「我が国の財政に関する長期推計(改訂版)」にはっきり書いてあることだ。――3年前は経済官庁のなかで内密に議論されていたことがいまや公の場で論じられるようになり、そのうえ「タイムリミット」は5年しかないのだ。

ここで述べたことに目新しいものはなにひとつなく、少子高齢化もGDPの2倍に達する巨額の借金も「事実」として広く知られたことばかりだ。ひとびとはそこから「合理的不安」を形成しているのだから、日銀総裁が紙に適当な数字を書いたくらいでそれを「期待」に変えることなどできないことは、考えてみれば当たり前なのだ。

女性が輝ける社会とは?

日銀が大量の国債を買いつづけるのは超低金利を維持するためで、もはやインフレ目標はどうでもよくなっているようにも見える。景気回復前に金利が上昇するようなことになれば、国債費が膨れあがって財政が破綻してしまうからだ。

「国家破産」を避けるには、増税によって歳入を増やし、社会保障費の削減で歳出を減らし、プライマリーバランスを黒字化する以外にない(財政健全化には1000兆円の借金を減らす必要もある)。アベノミクスでも経済成長率は1%に届かないのだから、いずれ消費税率は欧州並みに20%台まで引き上げられ、年金の支給開始年齢は70歳になり、年金受給額も減額され、医療費の自己負担率も上がるだろう。これは日本国の運命みたいなものだから、騒いだりわめいたりしてもどうしようもないことだ。

しかしこんな暗い話ばかりしていてもますます景気が悪くなりそうなので、心機一転して、明るい未来のためにどうすればいいのかを考えてみよう。そのヒントは、安倍政権の新しい標語である「一億総活躍」に隠されている。

すでに繰り返し指摘されていることだが、日本経済のいちばんの問題は労働生産性が低いことだ。これは一人あたりの労働者が生み出す富(付加価値)のことで、日本は7万3270ドル(約880万円)とOECD34カ国中22位、先進7カ国のなかでは最下位だ(2013年)。ちなみに、もっとも労働生産性の高いのがルクセンブルクの12万7930ドルで、3位のアメリカ(11万5613ドル)でも日本の1.6倍ある。日本の労働者がアメリカ人と同じだけの富を生み出そうとしたら、1.6倍もよぶんに働かなくてはならないのだ。

一人あたりGDPで見ると日本人はどんどん貧しくなっているが、それは労働者の怠慢のせいではなく「働く仕組み」に問題があるからだ。日本の会社は社員を長時間拘束するが、そこから生まれる利益は先進諸国の平均にも届かない。そしてこれが、働く女性にとっての大きな障害になっている。

安倍政権は「女性が輝く社会」を掲げているが、世界経済フォーラム(WEF)のではあいかわらず先進国のなかで最低水準の101位だ。中国(91位)よりも下でアフリカのスワジランド(102位)と同じというのは屈辱だろうが、「女性差別」といわれても納得できないひとも多いだろう。老いも若きも日本の女性はけっこう楽しくやっているとされているからだ。

実際、日本では大卒の数で男女差がほぼなくなり、有名大学でも文系学部は女子学生が多数派になった。ところがデータを見ると、日本企業では高卒男子でも40代の6割以上が課長職以上だが、大卒女性は40代半ばでも20%超しか管理職に昇進していない。これでは性差別といわれてもしかたがないので、安倍政権は2030年までに女性管理職の比率を30%にするよう企業の尻をたたいている。

しかしこのデータを仔細に見ると、日本企業は性別によって昇進を決めているのではないことがわかる。女性社員のなかにも、男性と遜色なく昇進しているグループがあるからだ。

彼女たちはなぜ管理職になれるのか。それは、「長時間労働」しているからだ。「週49時間以上働いている」という要因を調整すると、日本企業の男女格差はほぼ消滅してしまうのだ。

日本企業は、深夜まで残業(サービス残業)できる社員を評価して管理職に登用している。いうまでもなく、これは子どものいる女性にとってきわめて理不尽な制度だ。昇進と引き換えに社員を滅私奉公させる日本の企業文化が、女性を輝けなくさせているのだ。

高齢者も輝ける社会へ

アベノミクスの3年間で失業率は4.3%から3.1%に下がり完全雇用を達成したが、これは景気の回復というよりも、生産年齢人口が8018万人から7785万人に230万人(2.9%)も減ったからだ(その一方で非正規雇用は140万人=7.8%も増えた)。大規模な移民政策が現実的でない以上、働き手不足を解消するには、女性ばかりでなく高齢者にも輝いてもらわなければならない。――これが「一億総活躍」の真意だろう。

高齢者が労働市場から退出せざるを得なくなるのは、定年制があるからだ。「終身雇用」は一定の年齢に達した社員を強制解雇する制度で、アメリカでは年齢差別として違法とされている(イギリスも2011年から定年制廃止に踏み切った)。日本も年齢を理由にした解雇を法で禁じれば、いまよりずっと多くの高齢者が働けるようになるだろう。

もちろん、こうした改革が実行できない理由は明らかだ。年功序列の人事制度では中高年の社員は労働生産性より高い給与を受け取っているから、定年でいったんリセットしないと人件費が膨らんで経営が成り立たなくなってしまう。

働き盛りの人材を一律に解雇する非効率な制度をやめるには、終身雇用・年功序列の日本型雇用を変えなくてはならない。そのためには次の5つの労働市場改革が必要だ(ちなみに、これはどれも世界標準の労働制度だ)。

- 同一労働同一賃金を徹底して、正社員、非正規社員の「現代の身分差別」を禁じる。

- 定年制と新卒一括採用を「年齢差別」として違法にする(新卒一括採用は現行法でも違法だが、厚労省が適用除外にしている)。

- 会社員を専門職と事務職(バックオフィス)に分け、時間給のバックオフィスは雇用を保護する一方で、専門職は「会社の屋号を借りた自営業者」として成果報酬を徹底し、解雇も原則自由にする。

- 解雇の際の金銭の支払いをルール化し、現状では一方的に解雇され泣き寝入りしている中小企業の労働者の権利を守るとともに、労働市場の流動化を促す。

- 職業訓練を外部化・標準化するとともに、職業教育機関の資格を会社での待遇に反映させる。

世界でもっとも進んだ雇用制度を持つオランダでは、出産や子育て、勉学、親の介護などのライフステージに合わせて、労働者が自分で働き方を決めて会社に申請する。パートとフルタイムはどちらも同じ「正社員」で、たんに勤務時間がちがうだけだ。こんなことでうまくいくのかと思うだろうが、時間あたりの労働生産性(2013年)では、日本の41.3ドルに対してオランダは61.5ドルで5割以上も高い(まさに「坂の上の雲」だ)。

定年制の廃止と引き換えに金銭解雇制度を導入することには抵抗があるだろうが、すべての社員を死ぬまで雇いつづけることはできないのだから、これは避けられないことだ。それでも多くのひとは、(定年という)強制解雇でこれまで培ってきた専門性や人間関係をすべて奪われるより、いつまでも働きつづけられる社会のほうが望ましいと思うのではないだろうか。

生産年齢人口が縮小する一方の日本では、会社が抱え込んでいる人材を労働市場に戻さなければ働き手が足りなくなるのは明らかだ。女性と高齢者のほかに、会社で不遇をかこっている窓際族(最近では「追い出し部屋」に入れられているかもしれない)が輝けるようになって、はじめて日本経済は復活するのだ。

それで、あなたはどうするのか?

本誌2013年3月21日号の「臆病者のためのアベノミクス版資産運用術」では、(1)楽観シナリオ、(2)悲観シナリオ、(3)破滅シナリオの3つを検討した。未来はこの3つの可能性しかないのだから、どれに転んでもいいような資産運用を目指すべきだという趣旨だが、それから2年9カ月たって「楽観シナリオ(アベノミクスが成功して高度経済成長がふたたび始まる)」の可能性はほぼ消滅したようだ。

その一方で「財政に関する長期推計」は、2020年までに大幅な収支の改善ができなければ財政は破綻するという。軽減税率をめぐる見苦しい議論でもわかるように、国民に負担を求める改革は政治的にはきわめて困難だから、私たちは「悲観シナリオ(現状の低成長が続く)」だけでなく「破滅シナリオ(大規模な経済的混乱が起きる)」の可能性も真剣に検討したほうがよさそうだ。――政治的には、「経済的混乱が起きるのを待ってはじめて財政改革に着手する」という筋書きのほうがはるかに現実的だ。

金融資産を守るための原則はものすごくシンプルで、「個人のリスクを国家のリスクから切り離す」ことにつきる。資産をすべて米ドルで保有していれば、日本の財政が破綻して円が紙くずになってもまったく困らないだろう。だがその一方で米ドルのリスクを抱えることになるから、こんどはアメリカの財政問題が気になるかもしれない。

だったら金融資産を主要通貨に分散することで、日本だけでなくすべての国家のリスクから切り離してしまえばいい(為替は相対的なもので、あらゆる通貨が同時に下落することはあり得ない)。これが国際分散投資の基本だが、難しいことはなにもなく、近所の銀行の外貨預金でもじゅうぶん対応できる。株をやっているなら、世界の株式市場に分散投資するETF(上場型投信)を利用してもいいだろう(外国株ETFは円建てで取引されているが、原資産が外貨建てなので、円安になればその分だけ株価が上がる)。――こうした資産運用の基本は『臆病者のための億万長者入門』(文春新書)などで書いているので、詳しくはそれを参照してほしい。

それに加えて、ここでは日本人の老後を人的資本から考えてみたい。

人的資本は働いてお金を稼ぐちからのことで、リタイア後はこれがゼロになるのだから、最後は誰もが一人の「投資家」として生きていくほかはない。問題は高齢者の多くが年金というかたちで国家に資産運用をアウトソースしていることで、年金制度が危機に陥ると社会は大きく動揺する。1959年に公的年金制度が始まったとき、日本人の平均寿命は67歳だった。それが80歳代まで延びたのだから、制度が行き詰まるのは当然なのだ。

ここで大半の指南本は、「安心して老後を過ごせるだけの蓄えを準備しましょう」とアドバイスする。その金額は5000万円だったり、1億円だったりするが、退職時にこれだけの資産形成ができるひとは多くないからますます不安が募っていく。いったいどうすればいいのだろうか。

老後問題の本質は、老後が長すぎることにある。だったら、不安をなくすには老後を短くすればいい。

あなたがなんらかの専門技能を持っていて、退職後も年200万円(1カ月約17万円)の収入を得られるとしよう。10年で2000万円、20年で4000万円の追加収入が年金以外に得られるのだから、80歳まで働くことで年金不安は消失してしまう(夫婦共稼ぎなら20年で8000万円だ)。

医療技術の進歩と健康志向の定着で、これからは100歳でも元気な老人が当たり前になってくる。そう考えれば、「定年後の悠々自適」は破滅への道だ。高齢化社会の最強の人生設計は、生涯現役(生涯共働き)以外にない。じゅうぶんな人的資本があれば、「国家破産」など恐れることはないのだ。

北欧など「北のヨーロッパ」では、「社会(コミュニティ)に貢献しない者に社会から恩恵を受ける権利はない」という原則が徹底されている。元気なうちは若者とともに働き、引退してもボランティアなどに参加し、すべての日本人が80歳を過ぎても「活躍」しつつづけることが、ゆたかな未来をつくっていくのだ。

『週刊文春』2015年12月24日発売号

禁無断転載